Første halvdel af 2023 er nu gået. Sidste års negative afkast og recessionsfrygt på aktiemarkedet er blevet erstattet af optimisme og risikovillighed hos investorerne. Kombinationen af selskabernes flotte regnskaber, frembruddet omkring kunstig intelligens og faldende inflationsniveauer er alle medvirkende faktorer til de positive afkast.

Seks aktier har drevet markedet

Overordnet set har de globale aktiemarkeder budt på positive afkast i det første halvår af 2023, men fordelingen af kursudviklingen er særdeles ujævn, hvilket ikke er set tidligere. Det er særligt seks aktier, som har været trækhestene for årets positive udvikling. Det drejer sig om Apple, Alphabet (Google), Amazon, Meta (Facebook), Microsoft og Nvidia.

Fællestrækkene for de seks aktier er, at de alle er teknologiaktier, og at de har haft solid medvind i kursen grundet begejstringen for kunstig intelligens. Alle selskaberne er nemlig tungt investeret i udviklingen på dette område.

De seks selskaber udgør omkring 16,00% af verdensaktieindekset, som for årets første seks måneder er oppe med 13,06% (før omkostninger). Men hvis vi frasorterer trækhestene, så ser afkastet noget anderledes ud og er ”kun” oppe med 7,45% for året før omkostninger. Verdensaktieindekset består af knap 2900 forskellige aktier, og de seks aktier har alene bidraget med et afkast på 5,61% ud af det samlede afkast på 13,06% i 2023.

Markedsudvikling i andet kvartal

I USA har det amerikanske aktieindeks S&P500 i andet kvartal givet et afkast på 8,21%, og har for året givet et afkast på 14,81% (før omkostninger). Det positive afkast er særligt drevet af den førnævnte kursfest blandt de amerikanske tech-aktier.

I Europa har der ligeledes været positive afkast at hente. Her gav det europæiske aktieindeks STOXX600 et afkast på 2,65% i andet kvartal, og er oppe med 11,64% år-til-dato pr. 30. juni 2023 (før omkostninger). Udviklingen i europæiske aktier er ikke ligeså fremtræden som i USA. Dette skyldes blandt andet, at der ikke i samme grad har været disse trækheste i Europa, som vi har set i USA. I stedet har det været en bredere skare af aktier, som har leveret positive afkast. Dog ikke på samme niveau, som de kursstigninger vi har set i USA.

Herhjemme har der ligeledes været positiv stemning på aktiemarkedet, og det danske aktieindeks OMXC25 har belønnet investorerne med et afkast på 1,60% for andet kvartal, og 9,71% for første halvår 2023 (før omkostninger).

Alle ovenstående afkast er målt i danske kroner.

SDG Invest leverer fornuftig performance

SDG Invest har i andet kvartal leveret et afkast på 2,00%, og 11,22% for første halvår af 2023 efter omkostninger, mens foreningens benchmark Dow Jones Sustainability World Composite Index gav et afkast på 4,90% for andet kvartal og 11,15% for året før omkostninger.

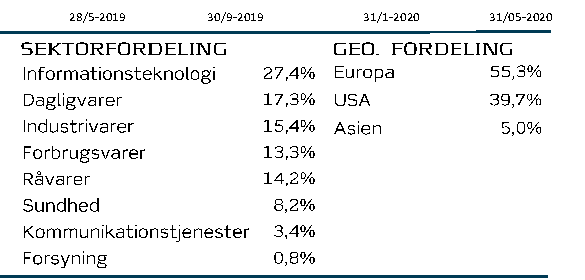

StockRate Invest har haft en eksponering til to ud af seks af de førnævnte trækheste. Det drejer sig om Microsoft og Nvidia. Dog rammes foreningens performance i andet kvartal på ikke at have alle seks trækheste i porteføljen. Ser vi på porteføljens sektorallokering i andet kvartal, har SDG Invest outperformet i finans og industri. Derudover har foreningen draget fordel af den manglende eksponering til energisektoren, ejendomme og forsyning. De selskaber der har været de største positive bidragere til afkastet i kvartalet, er Nvidia, Microsoft, Applied Materials og S&P Global.

Forventninger til resten af 2023

Selvom aktiemarkederne i øjeblikket kvitterer med positive afkast, ser vi stadigvæk en sandsynlighed for, at dette ikke vil fortsætte. Inflationen spiller fortsat en aktiv rolle i centralbankernes ageren. De markante rentestigninger vi har set indenfor de seneste 15 måneder, kan med eftervirkning vise sin dæmpende effekt på den økonomiske aktivitet. Derfor er risikoen for en økonomisk opbremsning fortsat være til stede.

Hvis kerneinflationen i USA og Europa ikke falder mere tydeligt hen over sommeren, så er det vores klare forestilling at begge centralbankerne vil fortsætte med at hæve renten i de kommende måneder. Særligt i Europa, vurderer vi at de er langt fra færdige med at hæve renten. Det skyldes, at ECB endnu ikke er lykkedes med at knække kurven for inflationen på samme måde, som vi ser i USA. Dog bliver de europæiske PMI-tal ved med at falde (Et mål for indkøbschefernes vurdering af den økonomiske situation), og det kunne tyde på, at inflationen formentlig også vil falde tilbage.

Vi vurderer, at SDG Invest’s portefølje er rustet til en potentiel økonomisk nedgang, da vores udvælgelsesproces sikrer, at vores porteføljeselskaber er finansielt stabile med solide opsparinger og har stærke løbende pengestrømme. De har derfor kapital at stå imod med, hvis den økonomiske opbremsning kommer. Dette er egenskaber, som historisk har vist sig meget vigtige i tider med afmatning.

Vi vil så gerne fortælle mere

Hvis du vil høre mere om SDG Invest bæredygtige investeringer på de globale markeder, kan du udfylde formularen her, og så kontakter vi dig.

Disclaimer:

Dette markedsføringsmateriale er udarbejdet af Fondsmæglerselskabet StockRate Asset Management A/S (”StockRate”), og skal af læseren ikke ses som en opfordring eller anbefaling til at købe eller sælge de omtalte værdipapirer. Oplysningerne må ikke opfattes som rådgivning, og StockRate kan ikke holdes ansvarlig for tab forårsaget af læserens dispositioner på baggrund af de oplysninger, der fremgår af materialet. StockRate vil bestræbe sig på, at oplysningerne i materialet er korrekte, men kan ikke garantere dette, og StockRate påtager sig intet ansvar for fejl eller udeladelser.

Godt at vide om risiko og afkast

Læseren skal være opmærksom på, at investeringer kan være forbundet med risiko for tab, og at de historiske afkast ikke er en garanti for, at dette afkast og kursudvikling kan realiseres i fremtiden. Inden du investerer i en fond, bør du læse prospektet, som er tilgængeligt hos fondsselskabet og central investorinformation.

For yderligere information kan du altid kontakte en af vores rådgivere på info@stockrate.dk.

Vi vil så gerne høre fra dig

Har du spørgsmål til SDG Invests investeringer, ris eller ros, så hører vi altid gerne fra dig. Kontakt os endelig for at høre nærmere om vores investeringsunivers, eller hvis du har andet på hjerte.