Tredje kvartal 2025 bød på stigende aktiekurser. Den globale økonomi holder stand, og tarifferne har endnu ikke rystet markederne som frygtet. Alligevel gemmer der sig modsatrettede tendenser – især i USA, hvor stærk vækst møder svaghed i arbejdsmarkedet.

Vi ser nærmere på, hvorfor kvalitetsaktier presses, hvordan vores porteføljeselskaber står stærkt, hvorfor toldkrigen ikke har haft den forventede effekt, og hvilke muligheder og risici investorer står over for i en tid præget af både udfordringer og potentiale.

Udviklingen på de globale finansmarkeder

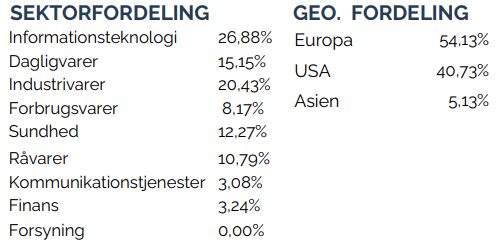

Tredje kvartal bød på stigende kurser på de fleste aktiemarkeder. Men udviklingen var ujævn. Selskaber inden for medicin, fødevarer og energi – hvor mange kvalitetsselskaber findes og betragtes som sikre valg – havde en svag udvikling, mens banker, sort energi og tech-selskaber trak op. Særligt tech og AI har været i front.

Danmark skilte sig ud med fald, påvirket af selskabsspecifikke bevægelser i enkelte medicinal- og energiselskaber. I Europa var billedet samlet set positivt, men med tegn på, at investorer flytter penge fra de mere stabile selskaber til de sektorer, der kan drage fordel af vækst. I USA var AI og tech fortsat den væsentligste drivkraft, mens det brede marked viste mere blandede resultater. Kina var blandt de bedste performere med stærk fremgang i teknologi.

SDG Invest leverede et positivt afkast på 1,05 % i tredje kvartal og har indhentet en del af årets tab. Selvom porteføljen samlet set er let negativ år-til-dato, ligger selskabernes indtjeningsvækst markant over markedsgennemsnittet, hvilket understøtter den langsigtede styrke i vores kvalitetsfokus (læs mere herom i afsnittet om ’Positive afsnit i tredje kvartal’).

| Afkast 2025 (før omk.) |

Første kvartal | Andet kvartal | Tredje kvartal | År-til-dato 2025 (30.09.2025) |

|---|---|---|---|---|

| MSCI World | -5,52% | 2,80% | 8,18% | 5,07% |

| Ligevægtet verdensindeks | -1,57% | 1,50% | 4,71% | 4,79% |

| Dow Jones Sustainability | -2,37% | 3,59% | 5,46% | 6,66% |

| USA (S&P500) | -8,34% | 1,97% | 7,90% | 0,20% |

| USA (Nasdaq – Tech) | -11,97% | 8,33% | 8,94% | 3,49% |

| Europa (STOXX 600) |

5,98% | 3,29% | 3,16% | 10,07% |

| Japan (NIKKEI 225) | -9,20% | 8,72% | 8,46% | 6,01% |

| Kina (Hang Seng) | 10,99% | -3,60% | 12,67% | 17,76% |

| Danmark (OMX 25) | -4,42% | 2,69% | -4,85% | -8,38% |

| SDG Invest (efter omk.) |

-4,25% | 2,10% | -1,05% | -1,21% |

Hvad har drevet markederne i tredje kvartal 2025

- Toldkrig fortsætter: Trump har fortsat brugt toldpolitikken aktivt og rettede i september bl.a. nye tariffer mod medicinalindustrien. Det skaber usikkerhed om virksomhedernes indtjening og øger udsvingene på aktiemarkederne. Samtidig har effekten på den amerikanske økonomi indtil videre været begrænset. Bl.a. fordi mange lande har undladt hårde modtold, virksomheder har opbygget lagre på forhånd, og nogle har midlertidigt båret ekstraomkostninger internt eller fundet alternative eksportveje.

- Pres på kvalitet – men muligheder for langsigtede investorer: På grund af toldkrigen har investorer flyttet penge fra stabile kvalitets- og defensive aktier – dvs. virksomheder med stabil indtjening og lav gæld – til vækstaktier som AI og tech. Solide kvalitetsselskaber med stabil indtjening, lav gæld og sund økonomi handles nu tæt på markedsgennemsnittet – et historisk usædvanligt billede, der åbner muligheder for attraktive køb i kvalitetsselskaber.

- Tech og AI: Sektoren har fortsat været den største drivkraft bag markederne. Forventninger om produktivitetsgevinster og stigende indtjening har løftet både brede indeks og specifikke vækstselskaber.

- Solid global vækst men bekymringer om inflationen: På trods af toldkrigen har den globale vækst været mere robust end ventet. Mange investorer ser et inflationært boom – økonomisk opsving med udfordringer på inflationssiden – understøttet af ekspansiv finanspolitik. Pæne forbrugstal og opjusterede forventninger til virksomheders indtjening peger på solid økonomi, men inflationen udgør fortsat en udfordring for både investorer og centralbanker.

- Kina som teknologidrivkraft: Kinas teknologisektor har haft et stærkt kvartal og er på flere områder ved at indhente USA. Samtidig lukker landet gradvist ned for amerikansk tech, hvilket styrker lokale aktører investorernes interesse i kinesiske aktier.

- Guld og dollar: Guld steg i tredje kvartal, mens dollaren faldt. Dette påvirker især udenlandske investeringer i USA, da valutakurser ændrer afkastet for udenlandske investorer.

For at forstå, hvordan disse temaer påvirker markederne, er det relevant at se nærmere på de vigtigste makroøkonomiske regioner – med USA som første fokus.

Makroøkonomi: Blandede signaler i USA’s økonomi

Investorernes blik har i tredje kvartal især været rettet mod verdens største økonomi, fordi udviklingen her har stor betydning for globale vækstudsigter, finansmarkeder og handelsstrømme. I kvartalet har fokus især været på den usædvanlige kombination af styrke og udfordringer i den amerikanske økonomi.

Stærk, men todelt økonomi

BNP voksede med 3,8% i andet kvartal efter et fald på –0,6 % i første kvartal, hvilket peger på robusthed trods Trumps tariffer og global usikkerhed. Selskabsregnskaberne understøtter billedet af en stærk økonomi, især inden for tech og AI, hvor mange ’rene vækstselskaber’ handles til høje kurser (læs mere om selskabsregnskaberne under SDG Invests porteføljer).

Samtidig er økonomien todelt: Forbrug og boligmarked varierer regionalt. Priser stiger i Midtvesten og Nordøst, mens de falder i Syd og Sydvest. Højindkomsthusholdninger holder forbruget oppe, mens lavindkomsthusholdningers forbrug stagnerer. Arbejdsmarkedet afspejler samme todelte mønster. Arbejdsløsheden stiger let til ca. 4%, mens faldet i arbejdsløshedsansøgninger tyder på begrænsede afskedigelser. Nye jobtal er faldet fra 73.000 i juli til 22.000 i august, og negativ jobvækst ses i over halvdelen af brancherne.

Denne opsplitning gør det svært at vurdere retningen samlet. Nogle ser det svage arbejdsmarked som et advarselssignal for recession. I værste fald kan det føre til stagflation, hvor lav vækst kombineres med høj inflation. Andre vurderer, at det primært skyldes AI-effekter og lavere immigration, og peger på stærke selskabsregnskaber og moderat vækst som grund til optimisme og ’guldlok-scenarie’, hvor væksten og beskæftigelsen er stabile og inflationen moderat.

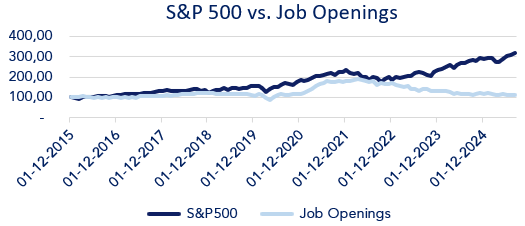

ChatGPT-momentet: Ny dynamik mellem aktie- og jobmarked i USA?

En interessant observation er, at den historisk tætte sammenhæng mellem aktiemarkedet og ledige stillinger er brudt siden begyndelsen af 2023. Det falder sammen med det såkaldte ’ChatGPT-moment’, hvor AI for alvor begyndte at påvirke økonomien. Dette kan enten tyde på, at arbejdsmarkedet er ved at ændre karakter, eller at investorer i øjeblikket overvurderer vækstforventningerne. Uanset årsagen er forskellen historisk, og det skaber usikkerhed om, hvor længe aktiemarkederne kan fortsætte deres stærke stigningstakt.

Hvorfor har toldkrigen ikke rystet økonomien endnu?

Selvom Trumps tariffer har skabt store udsving på aktiemarkederne, har den direkte effekt på den amerikanske økonomi indtil videre været begrænset. Flere forhold har dæmpet de umiddelbare negative effekter:

- Ingen fuld handelskrig: Mange lande – bortset fra Kina – har undladt at indføre hårde modtold og eskalering til en global handelskrig er undgået.

- Forhåndsopbygning af lagre: Virksomheder forudså toldændringer og opbyggede lagre, hvilket har udskudt prisstigninger.

- Virksomheder tager regningen midlertidigt: Flere virksomheder bærer midlertidigt ekstraomkostninger internt, og nogle eksportører har fundet alternative ruter for at undgå toldsatser.

Disse forhold har bidraget til, at økonomien fortsat viser tegn på robusthed trods usikkerhed og markedsvolatilitet. Ifølge OECD er den fulde effekt af tarifferne endnu ikke slået igennem, og når lagrene tømmes, kan toldens negative konsekvenser blive mere tydelige.

FED, inflation og markedsreaktioner

Inflationen steg til 2,9% i august, mens kerneinflationen holdt sig på 3,1%, over FEDs mål på 2%. FED reagerede med en rentenedsættelse på 0,25% til 4,00–4,25%, med større fokus på arbejdsmarkedet end inflationen. Investorer forventer yderligere 4–5 tilsvarende nedsættelser frem mod 2027.

Trumps pres på FED har skabt ekstra fokus på centralbankens uafhængighed og styrket søgningen mod alternative aktiver som guld. Faldet i dollar (ca. 12%) og stigningen i guld afspejler fortsat investorernes søgen efter tryghed.

Makroøkonomi: Hvordan går det i Europa?

Den europæiske økonomi overrasker fortsat positivt, men billedet er ujævnt. BNP i euroområdet voksede med 0,5% i andet kvartal sammenlignet med kvartalet før, lidt under tidligere skøn, men på årsbasis er væksten stadig højere end ventet. Kerneinflationen har taget et lille nøk op til ca. 2,3%, primært på grund af stigende priser i servicesektoren.

Arbejdsmarkedet viser udfordringer, med 6,3% i arbejdsløshed og tab af momentum i flere sektorer, især servicesektoren. Detailsalget er svagt, men højere offentlige investeringer i infrastruktur og forsvar giver et mindre løft.

Samlet set giver Europas økonomi en vis stabilitet og fungerer som modvægt til den mere volatile udvikling i USA. Investorer kan stadig betragte euroområdet som et relativt trygt område, selvom enkelte sektorer viser svaghed, og kerneinflationen har fået et lille løft.

Positive afkast i tredje kvartal: Kvalitetsaktier er fortsat historisk presset

Tredje kvartal har givet positive afkast i vores porteføljer og indhentet en del af tabet fra første halvår. På trods heraf er porteføljerne stadig i minus for året, men selskabernes regnskaber er stærke – langt foran S&P 500 og MSCI World – hvilket viser, at porteføljerne er godt positioneret til langsigtet vækst.

Udfordringer bag afkast

- Handelsusikkerhed: Trumps toldpolitik har skabt usikkerhed om indtjening på tværs af sektorer. Mange investorer søger mod billigere aktier, AI-relaterede selskaber og kortsigtede temaer, hvilket har presset priserne på ellers solide kvalitetsselskaber. Resultatet er en historisk usædvanlig situation, hvor kvalitetsselskaber – normalt handlet med præmie for robusthed – nu prissættes på linje med mere risikofyldte vækstaktier.

- Renter: Høje værdiansættelser ved årets start og diskussionen om vedvarende høje renter har lagt yderligere pres. Et rentefald kan derimod give kvalitetsselskaberne et betydeligt løft.

- Valuta: I SDG Invest har dollarfaldet på ca. 12% trukket afkastet ned, da over halvdelen af selskaberne er amerikanske. SDG Invest har haft fordel af lavere USA-andel pga. bæredygtighedsscreeningen

- Sektorer og temaer: Fraværet af banker har påvirket afkastet negativt. Samtidig har AI igen domineret markedet: Top-10 i ACWI gav i dette kvartal 50% af det samlede afkast. De største bidrag kom fra Nvidia, Apple og Alphabet – som vi har, men i lavere vægt – samt Tesla og Broadcom, som vi ikke har.

Robuste regnskaber bag vores kvalitetsselskaber

Selvom aktiekurserne på vores kvalitetsselskaber er presset, viser regnskaberne en helt andet historie: Nemlig at fundamentet er stærkt.

| Regnskabssæson Q2 2025 | Omsætningsvækst | Indtjeningsvækst |

|---|---|---|

| MSCI World | 3,40% | 10,21% |

| USA (S&P 500) | 5,84% | 10,96% |

| Europa (STOXX 600) | -2,05% | 3,88% |

| SDG Invest | 8,54% | 19,16% |

Vores selskaber leverer altså markant bedre vækst end både USA og Europa. Det skyldes ikke kun stærke regnskaber, men også fundamentale egenskaber.

Forventninger fremadrettet: Kvalitet til attraktive priser

Når markedet favoriserer vækst frem for robusthed, skaber det en sjælden mulighed: Kvalitetsselskaber med sund økonomi, stabil indtjening og lav gæld kan i øjeblikket købes til lavere priser end normalt.

- For nye investorer: Mulighed for at købe kvalitet til attraktive priser.

- For eksisterende investorer: Vi ejer allerede stærke selskaber, der vil stå godt, når markedet igen retter fokus mod langsigtet værdiskabelse.

Kvalitetsaktier har historisk klaret sig bedst i faldende markeder og perioder med usikkerhed – samtidig med at de leverer langsigtet vækst. Vores portefølje giver derfor både robusthed, stabil indtjening og fremtidig værditilvækst.

Forventninger fremadrettet: Fokus på USA – med globale øjne

Investorer følger især USA tæt, da udviklingen her har stor betydning for globale finansmarkeder. Den amerikanske økonomi forventes at klare sig relativt godt frem til 2026, selvom væksten vil være lavere end tidligere år. Forbrugere er mere forsigtige, men indikatorer peger fortsat på en blød landing – altså at recession ikke er umiddelbart nærtstående.

Arbejdsmarkedet viser tegn på svaghed, og sammen med toldpolitikken kan det blive en joker for økonomien. Det mest negative scenarie er stagflation, hvor lav vækst kombineres med høj inflation. Selv her kan solide selskaber og defensive sektorer – dvs. virksomheder med stabil indtjening, stærk balance og lav gæld – give interessante investeringsmuligheder, fx inden for dagligvarer, energi og medicinal.

Tech-aktier, især AI, har oplevet store stigninger på forventninger om høj indtjening og produktivitetsgevinster. Hvis indtjeningen bliver lavere end ventet, kan markederne falde, mens et AI-drevet produktivitetsboom samtidig skaber nye langsigtede investeringsmuligheder.

Samlet set er markederne sårbare over for både økonomiske nedture og urealiserede forventninger til AI, men nye teknologier, stabil vækst i solide selskaber og brede investeringsmuligheder giver også attraktive langsigtede muligheder.

Vi anbefaler derfor fortsat en bred risikospredning på tværs af aktivklasser som aktier, obligationer, private equity, private credit og ejendomme for at gøre porteføljer mere robuste.

Makronøgletal (pr. 30.09.25)

USA

- Vækst: 3,8%

- Kerneinflation: 3,1%

- Rentepolitik: 4,0% – 4,25%

Europa

- Vækst: 0,5%

- Kerneinflation: 2,3%

- Rentepolitik: 2%

Disclaimer:

Dette markedsføringsmateriale er udarbejdet af Fondsmæglerselskabet StockRate Asset Management A/S (”StockRate”), og skal af læseren ikke ses som en opfordring eller anbefaling til at købe eller sælge de omtalte værdipapirer. Oplysningerne må ikke opfattes som rådgivning, og StockRate kan ikke holdes ansvarlig for tab forårsaget af læserens dispositioner på baggrund af de oplysninger, der fremgår af materialet. StockRate vil bestræbe sig på, at oplysningerne i materialet er korrekte, men kan ikke garantere dette, og StockRate påtager sig intet ansvar for fejl eller udeladelser.

Godt at vide om risiko og afkast

Læseren skal være opmærksom på, at investeringer kan være forbundet med risiko for tab, og at de historiske afkast ikke er en garanti for, at dette afkast og kursudvikling kan realiseres i fremtiden. Inden du investerer i en fond, bør du læse prospektet, som er tilgængeligt hos fondsselskabet og central investorinformation.

For yderligere information kan du altid kontakte en af vores rådgivere på info@stockrate.dk.

Vi vil så gerne høre fra dig

Har du spørgsmål til SDG Invests investeringer, ris eller ros, så hører vi altid gerne fra dig. Kontakt os endelig for at høre nærmere om vores investeringsunivers, eller hvis du har andet på hjerte.