Første halvår 2025 var en sand rutsjebanetur: Trumps brede “Liberation Day”-tariffer udløste et skarpt april-dyk, men midlertidige toldpauser og AI-drevet tech-eufori sendte markederne op igen. Resultatet er usædvanligt store regionale spænd: USA i minus, Europa og Kina i plus. Samtidig har dollarfald, rekordhøje guldpriser og divergerende centralbankpolitik holdt volatiliteten høj. Denne kommentar skitserer tallene og de drivkræfter, der har sat retningen.

| Afkast 2025 (før omk.) |

Første kvartal (31.03.2025) | Andet kvartal (30.06.2025) | År-til-dato 2025 (30.06.2025) |

|---|---|---|---|

| MSCI World | -5,52% | 2,60% | -3,40% |

| Ligevægtet verdensindeks | -1,57% | 1,67% | -0,27% |

| Dow Jones Sustainability | -2,37% | 3,67% | 1,19% |

| USA (S&P500) | -8,34% | 1,97% | -6,53% |

| USA (Nasdaq – Tech) | -11,97% | 8,33% | -4,64% |

| Europa (STOXX 600) |

5,98% | 3,29% | 9,47% |

| Japan (NIKKEI 225) | -9,20% | 8,72% | 1,20% |

| Kina (Hang Seng) | 10,99% | -3,60% | 7,51% |

| Danmark (OMX 25) | -4,42% | 2,69% | -1,85% |

| SDG Invest (efter omk.) |

-4,25% | 2,10% | -2,23% |

Efter et turbulent første kvartal fortsatte 2025 med store udsving på de globale aktiemarkeder. I andet kvartal udløste præsident Trumps brede “Liberation Day”-toldpakke den 2. april et skarpt kursfald, men de fleste markeder indhentede tabene igen efter påske, hjulpet af den midlertidige 90-dages toldpause. Trods den høje volatilitet lukkede kvartalet i plus i de fleste regioner.

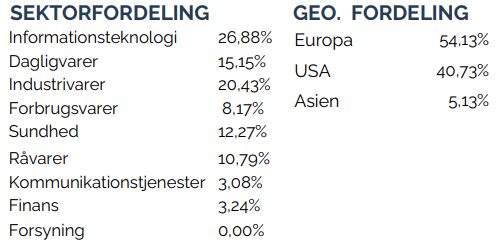

I forhold til sektorer har bankerne haft et rigtig godt år og derfor på globalt niveau sendt Finans-sektoren op som bedst performende. Industri-sektoren har også gjort det godt, da selskaberne herunder har nydt godt af øgede infrastrukturinvesteringer, øget automatiseringsbehov samt investeringer i forsvar. Dette har Forsyningsselskaberne i høj grad også draget nytte af.

Europa (STOXX 600) er årets højdespringer med et afkast på 9,47%. De amerikanske indeks halter bagefter, hvor S&P 500 er nede med –6,53% ÅTD og Nasdaq med –4,64%.

I Japan har Nikkei 225 vendt et ca. tocifret første kvartal-fald til 1,20% ÅTD, mens Kina skiller sig ud i den modsatte retning. Efter et stærkt første kvartal gav Hang Seng et negativt afkast i andet kvartal og står nu med +7,51% for året.

Dermed spænder de regionale afkast fra knap –7% til godt +10%, hvilket understreger, hvor stor forskel der er på regionerne i et år, hvor handelspolitik og geopolitik sætter dagsordenen.

Vigtige markedsdrivere for første halvår 2025

- Trumps toldkrig skaber fortsat usikkerhed: Toldsatserne på import til USA ligger fortsat på det højeste niveau siden 1940erne. Den 90-dages “pause”, der blev indført 9. april, udløber 8. juli, og Trump har sagt, at han ikke vil forlænge den. USA har kun fået en skriftlig handelsaftale på plads med Storbritannien, mens forhandlingerne med Kina blot har lettet tolden en smule. EU signalerede sidst i kvartalet, at man er parat til at acceptere en generel told på 10% på de fleste europæiske eksportvarer til USA, men vil samtidig have lempelser på biler (aktuel told 25 %) og stål (50 %). Risikoen for en ny runde i handelskonflikten er dog reel og kan få betydning for global handel og økonomisk vækst. Trumps toldpolitik har drevet kapital fra USA mod Europa, hvor politiske risici opfattes som mindre akutte, værdiansættelserne er lavere, og nye vækst- og energipakker giver medvind.

- Renterne: ECB sænker, FED holder fast: Investorernes blik er fortsat rettet mod den globale økonomi, inflation og renter. Mens Den Europæiske Centralbank har sat renten ned til 2,25% efter faldende inflation og let stigende vækst, holder den amerikanske centralbank fast i et højt renteniveau grundet svagt aftagende vækst og genstridig inflation. Det har smittet af på aktiemarkederne og udløst åben kritik fra Trump. Baggrunden for at FED holder fast er blandt andet høje toldsatser, lav arbejdsløshed og en stram immigrationspolitik. Alt sammen forhold der øger frygten for, at inflationen kan blusse op igen. Samtidig ligger de lange amerikanske statsrenter stadig højt, selv efter faldet fra maj-toppen, fordi USA’s store finansieringsbehov øger udbuddet af lange statspapirer, mens den politiske usikkerhed dæmper den internationale appetit på dollaraktiver.

- Svækket dollar og udfordret sikre-havn-status: Siden “Liberation Day” den 2. april, hvor Trump indførte den generelle 10%-told, er dollarindekset faldet omkring 12,30 % i 2025. Faldet har samtidig udhulet dollarens traditionelle rolle som “sikker havn”. Investorer har søgt mod yen, schweizerfranc og guld, mens de lange amerikanske renter er steget. Økonomer forklarer udviklingen med toldfrygt, usikkerhed om Federal Reserves uafhængighed og bekymringer over USA’s voksende gæld.

- Guldprisen sætter rekord: Guld fremstår i den sammenhæng igen som “sikker havn”, og prisen er steget ca. 24% i 2025 (dog med betydelig volatilitet og usikkerhed). Centralbanker og investorer køber både som polstring mod inflation og for at sprede risikoen i en portefølje, hvor dollaren er blevet mindre stabil.

- Markederne fokuserer mere på økonomi end geopolitik: Trods krigen i Ukraine, spændinger mellem Israel og Iran og amerikanske luftangreb har finansmarkederne reageret overraskende roligt. Analytikere vurderer, at risikoen for eskalering – fx lukning af Hormuzstrædet af Iran, som kan sende oliepriserne i vejret – stadig opfattes som lav, og investorerne holder øjnene på renter, indtjening og vækst snarere end på geopolitiske konflikter.

- Tech-comback: Nasdaq-100 vendte et april-fald til ca. 24% i andet kvartal, båret af AI-eufori og en stigning i Nvidias aktiekurs på 43% (i andet kvartal). Rallyet løftede andre chip-aktier, mens kapital midlertidigt søgte mod billigere europæisk tech. Trods tolduro står software- og chip-selskaber som “sikker havn” på grund af stærke cashflows og vedvarende AI-efterspørgsel.

- Kvalitetsaktier presset af toldkrig: Trumps tariffer har fået mange investorer til at rotere ind i billigere aktier, hvilket har lagt et usædvanligt hårdt pres på de normalt eftertragtede kvalitetsselskaber. Det betyder, at forward P/E (pris i forhold til næste års forventede indtjening) ligger nu på linje med det brede marked – hvilket er uhørt historisk – og robuste, cash-flow-stærke selskaber kan købes til attraktive priser.

Overordnet set har Trumps toldkrig sat tydelige spor i finansmarkederne i 2025, men dens langsigtede betydning bestemmes af, hvordan den påvirker den globale vækst og i forlængelse heraf centralbankernes rentebeslutninger. Derfor tolker investorer alle dagens store overskrifter gennem to linser:

- Hvad betyder det for væksten? Hvordan vil centralbankerne reagere?

Verdensøkonomien: Stærke fundamenter, køligere vinde

Selv om både den amerikanske og den europæiske økonomi har været mere robuste end ventet i første halvdel af 2025, tyder ledende indikatorer nu på en gradvis afmatning – med de største risici i USA.

USA: På trods af fortsat – om end moderat – vækst er der spæde tegn på, at Trumps toldpolitik udfordrer økonomien. Privatforbruget viser tegn på at kølne, og virksomhedernes investeringslyst hæmmes af usikkerhed om kommende toldsatser. Jobvæksten er aftaget, og arbejdsløsheden har stabiliseret sig omkring 4,2%, mens lønpresset er svækket. Selvom inflationen er faldet fra sine topniveauer, ligger den fortsat over centralbankens målsætning, hvilket har bremset tempoet for de ventede rentenedsættelser.

Samtidig forstærker Trumps omfattende “One Big, Beautiful Bill”-skattepakke usikkerheden. Investorer frygter, at en anslået merudgift på 3 bio. $ kan løfte de lange renter og dæmpe væksten, mens forsinkede job- og prisdata har sået tvivl om nøjagtigheden af de seneste makrotal.

Euro-området: Den europæiske økonomi bliver ved med at overraske positivt. Centrale nøgletal peger opad – især i Frankrig og Tyskland – hjulpet af lavere inflation og styringsrenter, faldende energipriser og højere offentlige udgifter. Men billedet er også mere ujævnt. Flere målinger viser tab af momentum i servicesektoren, og detailsalget er forsat svagt i flere større økonomier. Økonomer venter højst én rentenedsættelse mere senere på året. Samtidig kan øgede offentlige forsvars- og infrastrukturinvesteringer – især i Frankrig og Tyskland – give et vis løft, men BNP-væksten vurderes stadig kun til 0,8-1,0% i 2025.

Positivt er det, at selv om forbrugerne på begge kontinenter er blevet mere forsigtige, peger de samlede indikatorer på, at en recession hverken i USA eller i Europa er lige om hjørnet. Det mest sandsynlige scenarie er derfor en blød landing på begge sider af Atlanten.

Status på SDG Invest Globale Bæredygtige Aktier

Porteføljen har været udfordret af dollarens fald, handelsuro og sektorrotation væk fra højt prissatte kvalitetsaktier, men det stærke bæredygtighedsfokus har givet et ekstra løft i afkastet.

- Afkast og benchmark

- År-til-dato-afkast: -2,23% (efter omkostninger).

- Benchmark: Dow Jones Sustainability Index er steget 1,19% mens MSCI World er nede med -3,4%.

- Sektorbidrag

-

- Positivt: Overvægt i Teknologisektoren – især IBM, Lam Research og Nvidia – har trukket afkastet op og indsnævret forskellen til benchmark.

- Negativt: Porteføljen har næsten ingen eksponering mod Finans-sektoren, hvor banker globalt er oppe ca. 24% i år; benchmark har ca. 5% i Finans. Det forklarer en væsentlig del af den nuværende underperformance.

- Regions- og valutaeksponering

- Bæredygtighedsscreeningen udelukker mange amerikanske selskaber og øger vægten af europæiske aktier.

- Resultat: lavere dollar-eksponering, hvilket har været en fordel i et år med svækket USD.

- I forhold til benchmark ligger dollarandelen dog stort set på linje.

Opsummering: SDG Invest drager nytte af sit bæredygtige teknologifokus og den lavere dollarvægt, men manglende finansaktier tynger stadig i forhold til benchmark.

Fundamentalt er selskaberne stadig stærke

Selvom SDG Invest ikke har tjent penge til sine aktionærer i år, så er kvaliteten intakt i selskaberne, som er positioneret godt til at levere værditilvækst i tiden, der kommer. Det bekræfter den seneste regnskabssæson. Porteføljeselskabernes indtjening var 11,83% og omsætning 21,25%. Til sammenligning: S&P 500 steg 12,73% i indtjening og 4,55% i omsætning, mens Stoxx 600 faldt ca. 5,13% på indtjeningen og steg 2,43% på omsætningen.

| Regnskabssæson Q1 2025 | Omsætning | Indtjening |

|---|---|---|

| S&P 500 | 4,55% | 12,73% |

| STOXX 600 | 2,43% | -5,13% |

| SDG Invest | 11,83% | 21,25% |

Disclaimer:

Dette markedsføringsmateriale er udarbejdet af Fondsmæglerselskabet StockRate Asset Management A/S (”StockRate”), og skal af læseren ikke ses som en opfordring eller anbefaling til at købe eller sælge de omtalte værdipapirer. Oplysningerne må ikke opfattes som rådgivning, og StockRate kan ikke holdes ansvarlig for tab forårsaget af læserens dispositioner på baggrund af de oplysninger, der fremgår af materialet. StockRate vil bestræbe sig på, at oplysningerne i materialet er korrekte, men kan ikke garantere dette, og StockRate påtager sig intet ansvar for fejl eller udeladelser.

Godt at vide om risiko og afkast

Læseren skal være opmærksom på, at investeringer kan være forbundet med risiko for tab, og at de historiske afkast ikke er en garanti for, at dette afkast og kursudvikling kan realiseres i fremtiden. Inden du investerer i en fond, bør du læse prospektet, som er tilgængeligt hos fondsselskabet og central investorinformation.

For yderligere information kan du altid kontakte en af vores rådgivere på info@stockrate.dk.

Vi vil så gerne høre fra dig

Har du spørgsmål til SDG Invests investeringer, ris eller ros, så hører vi altid gerne fra dig. Kontakt os endelig for at høre nærmere om vores investeringsunivers, eller hvis du har andet på hjerte.